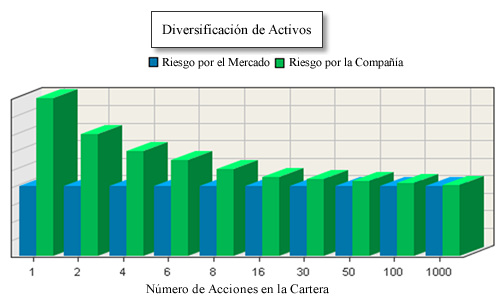

Invertir en un número pequeño de títulos valores aumenta el riesgo de una cartera. Para StateTrust el reducir el riesgo involucra invertir en una diversidad de activos y títulos valores no correlacionados.

La diversificación* es un componente clave de una cartera estructurada bien administrada. No elimina el riesgo de experimentar pérdidas en las inversiones o el riesgo en el mercado (el riesgo de que todo el mercado experimentara una disminución en sus precios. Aún si una cartera posee cada acción en el mercado continuaría estando expuesta al riesgo del mercado.

La siguiente imagen ilustra una cartera hipotética y muestra que el tener más de 100 acciones supone muy poco riesgo por razones de compañías. A medida que el número de tenencias en acciones excede 100 acciones, el riesgo converge al del Mercado.

* La diversificación de las inversiones no garantiza la obtención de ganancias ni asegura contra pérdidas.

Perfil del inversionista